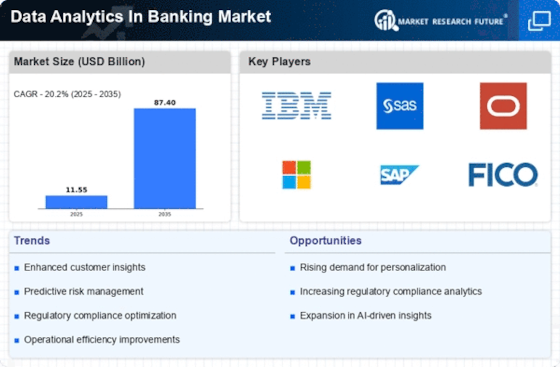

Détection de fraude améliorée

Le marché de l'analyse de données dans le secteur bancaire exploite de plus en plus des analyses avancées pour améliorer les capacités de détection de fraude. En utilisant des algorithmes d'apprentissage automatique et des analyses prédictives, les banques peuvent identifier des modèles et des comportements inhabituels qui peuvent indiquer des activités frauduleuses. Cette approche proactive non seulement atténue les pertes financières, mais renforce également la confiance des clients. Selon des données récentes, les institutions financières qui utilisent l'analyse de données pour la détection de fraude ont signalé une réduction des pertes liées à la fraude allant jusqu'à 30 %. À mesure que la sophistication des menaces cybernétiques évolue, la demande de solutions analytiques robustes dans le secteur bancaire est susceptible de croître, stimulant l'innovation et l'investissement dans ce domaine.

Services bancaires personnalisés

Dans le marché de l'analyse de données dans le secteur bancaire, la tendance vers des services bancaires personnalisés prend de l'ampleur. En analysant les données des clients, les banques peuvent adapter leurs offres pour répondre aux besoins, préférences et comportements individuels. Ce niveau de personnalisation améliore la satisfaction et la fidélité des clients, qui se sentent plus valorisés et compris. Des études récentes indiquent que les banques utilisant l'analyse de données pour la personnalisation ont constaté une augmentation de 20 % des taux de fidélisation des clients. À mesure que la concurrence s'intensifie, la capacité à fournir des services personnalisés deviendra probablement un facteur de différenciation clé pour les banques, propulsant encore l'adoption des solutions d'analyse de données.

Évaluation et gestion des risques

L'évaluation et la gestion des risques sont des éléments critiques du marché de l'analyse des données dans le secteur bancaire. Les institutions financières utilisent l'analyse des données pour mieux comprendre et quantifier les risques associés aux prêts, aux investissements et aux fluctuations du marché. En employant des techniques de modélisation sophistiquées, les banques peuvent prédire les risques potentiels et développer des stratégies pour les atténuer. Des données récentes suggèrent que les banques utilisant des analyses avancées pour la gestion des risques ont amélioré leurs rendements ajustés au risque d'environ 25 %. À mesure que les pressions réglementaires augmentent et que les conditions du marché deviennent plus volatiles, la dépendance à l'analyse des données pour une gestion efficace des risques est susceptible de s'intensifier.

Amélioration de l'efficacité opérationnelle

Le marché de l'analyse de données dans le secteur bancaire connaît une poussée significative vers l'efficacité opérationnelle grâce à l'utilisation de l'analyse de données. En analysant les processus internes et les interactions avec les clients, les banques peuvent identifier les goulets d'étranglement et rationaliser leurs opérations. Cela réduit non seulement les coûts, mais améliore également la qualité du service. Par exemple, les banques qui ont mis en œuvre des améliorations de processus basées sur les données signalent une réduction de 15 % des coûts opérationnels. Alors que les institutions financières s'efforcent d'optimiser leurs ressources et d'améliorer leur rentabilité, l'intégration de l'analyse de données dans leurs cadres opérationnels devrait devenir de plus en plus répandue.

Amélioration de la conformité réglementaire

Le marché de l'analyse de données dans le secteur bancaire est également influencé par le besoin d'une conformité réglementaire renforcée. Les institutions financières se tournent de plus en plus vers l'analyse de données pour garantir le respect des réglementations complexes et des exigences de reporting. En automatisant les processus de conformité et en utilisant l'analyse pour surveiller les transactions, les banques peuvent réduire le risque de non-conformité et les pénalités associées. Des résultats récents indiquent que les banques utilisant l'analyse de données à des fins de conformité ont réduit leurs coûts de conformité jusqu'à 40 %. À mesure que les environnements réglementaires continuent d'évoluer, la demande de solutions d'analyse de données facilitant la conformité devrait croître.