Crowd Lending Crowd Investing Market

Informe de investigación de mercado de crowdlending e inversión colectiva por tipo (préstamo colectivo, inversión colectiva), por tipo de plataforma (basada en acciones, basada en deuda, basada en recompensas, basada en donaciones), por tipo de inversor (inversores minoristas, inversores institucionales, individuos de alto patrimonio), por industria (bienes raíces, empresas emergentes, empresas sociales, productos de consumo) y por región (América del Norte, Europa, América del Sur, Asia Pacífico, Medio Oriente y África): pronóstico para 2034

Descripción general del mercado de crowdlending e inversión colectiva

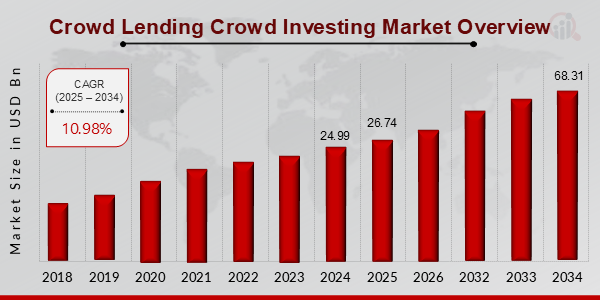

Según el análisis de MRFR, el tamaño del mercado de crowdlending e crowdinvesting se estimó en 17,63 (millones de dólares) en 2022. Se espera que la industria del mercado de préstamos y inversiones colectivas crezca de 19,57 (miles de millones de dólares) en 2023 a 50,0 (miles de millones de dólares) en 2032. Se espera que la CAGR (tasa de crecimiento) del mercado de préstamos y inversiones colectivas sea alrededor del 10,98 % durante el período previsto (2024 - 2032).Se destacan las principales tendencias del mercado de crowdlending e inversión colectiva /

pEl mercado mundial de préstamos e inversiones colectivas está experimentando un crecimiento significativo impulsado por el deseo de financiación alternativa. fuentes. Los métodos de financiación tradicionales pueden ser limitantes, lo que lleva a personas y empresas a buscar plataformas que brinden un mayor acceso al capital. Con los avances de la tecnología, las plataformas se han vuelto más fáciles de usar y eficientes, lo que fomenta aún más la participación. La democratización de las finanzas facilita que inversores diversos aprovechen oportunidades que antes habían pasado por alto o consideraban inaccesibles. La tendencia hacia la inversión sostenible y socialmente responsable también está dando forma a este mercado a medida que los inversores buscan cada vez más iniciativas que se alineen con sus valores. Oportunidades emergentes en Este mercado incluye segmentos de nicho centrados en industrias específicas como energía renovable, nuevas empresas de tecnología y empresas sociales. A medida que más personas toman conciencia de sus opciones de inversión, las plataformas que enfatizan la transparencia, los préstamos éticos y el impacto social pueden atraer una base de inversores dedicada. La creciente demanda en las regiones en desarrollo donde los servicios bancarios tradicionales son limitados ofrece otra área de expansión, permitiendo que los préstamos colectivos y las plataformas de inversión llenen el vacío en financiamiento accesible. Las tendencias recientes muestran un cambio hacia cambios regulatorios que apuntan a apoyar y mejorar la protección de los inversores. Los marcos legales mejorados alientan a más participantes a invertir y otorgar préstamos, garantizándoles sus intereses. seguridad. Este cambio promueve una mayor confianza en las plataformas de crowdfunding, mejorando la participación de los usuarios. La tecnología también desempeña un papel fundamental, con innovaciones como blockchain que aumentan la seguridad y agilizan las transacciones, lo que hace que las inversiones sean más atractivas. En general, el mercado está evolucionando para satisfacer las necesidades de un panorama financiero dinámico a medida que se adapta a los avances tecnológicos y las preferencias cambiantes de los consumidores. Fuente: Investigación primaria, Investigación secundaria, Base de datos MRFR y revisión de analistas

Fuente: Investigación primaria, Investigación secundaria, Base de datos MRFR y revisión de analistasImpulsores del mercado de crowdlending e inversión colectiva

Aumento de las soluciones de pago digitales

El auge de soluciones de pagos digitales y la creciente adopción de innovaciones fintech están transformando la industria del mercado de crowdlending e crowdinvesting. A medida que más consumidores e inversores adoptan los servicios financieros en línea, las plataformas de préstamos e inversiones colectivas se vuelven más accesibles. El cambio hacia las transacciones digitales permite transferencias de fondos sin interrupciones, lo que reduce las barreras tanto para los prestatarios como para los inversores. Este cambio es significativo ya que se alinea con la tendencia global de los consumidores que prefieren la conveniencia de las billeteras y plataformas digitales. En consecuencia, a medida que el mercado continúa invirtiendo en mejorar las experiencias de los usuarios a través de interfaces en línea, la industria está preparada para un crecimiento sustancial. Una mayor eficiencia en el procesamiento de aplicaciones y transacciones beneficia a las plataformas que atienden a préstamos y inversiones colectivas, lo que en última instancia atrae a una base de usuarios más amplia. Los avances tecnológicos en ciberseguridad y medidas de protección de datos también mejoran la confianza de los inversores, lo que lleva a una mayor afluencia de capital a la industria. Además, con la proliferación de aplicaciones móviles, los usuarios pueden participar cómodamente en actividades de financiación colectiva en cualquier momento y en cualquier lugar, lo que facilita una mayor participación. A medida que aumenta la educación financiera a nivel mundial, es probable que los inversores mejor informados exploren las diversas oportunidades de inversión dentro de la industria del mercado de crowdlending e crowdinvesting. En general, este panorama dinámico crea un terreno fértil para el crecimiento, y las proyecciones indican una expansión sostenida del mercado en los próximos años.Creciente popularidad de las opciones de inversión alternativas

La creciente popularidad de las opciones de inversión alternativas entre los inversores minoristas e institucionales está impulsando de manera crítica el Crowd Lending y el Crowd Investing. Industria del mercado. A medida que las vías de inversión tradicionales, como acciones y bonos, enfrentan volatilidad y menores rendimientos, muchos inversores recurren al crowd lending y al crowdfunding de acciones como alternativas viables. Esta tendencia refleja un cambio significativo en las estrategias de inversión, lo que permite a las personas diversificar sus carteras y aprovechar oportunidades únicas en diversos sectores, incluidos el inmobiliario, las nuevas empresas y las empresas sociales. La democratización de las oportunidades de inversión está empoderando a los inversores a medida que buscan una participación más directa. en la financiación de proyectos y emprendimientos con los que se alinean. Como resultado, las plataformas que facilitan la inversión colectiva y los préstamos están experimentando una mayor demanda, satisfaciendo tanto las necesidades de financiación de las empresas como el apetito de los inversores que buscan fuentes innovadoras de rentabilidad.Entorno regulatorio de apoyo

El surgimiento de un entorno regulatorio de apoyo en torno a las actividades de crowdfunding amplifica significativamente el crecimiento en el mercado de crowdlending e inversión colectiva Industria. A medida que los gobiernos reconocen el potencial del crowdfunding como catalizador del desarrollo económico, se están implementando políticas que fomentan la innovación y alientan la inversión. Estos marcos regulatorios brindan una red de seguridad tanto para los inversionistas como para las plataformas, lo que facilita la transparencia y la confianza en el proceso de inversión y préstamos colectivos. Este entorno fomenta la inclusión financiera, permitiendo que las pequeñas empresas y las nuevas empresas, que anteriormente pueden haber tenido dificultades para obtener financiación a través de los canales tradicionales, acceder más fácilmente al capital necesario.Perspectivas del segmento de mercado de crowdlending e inversión colectiva

Perspectivas sobre el tipo de mercado de crowdlending e inversión colectiva

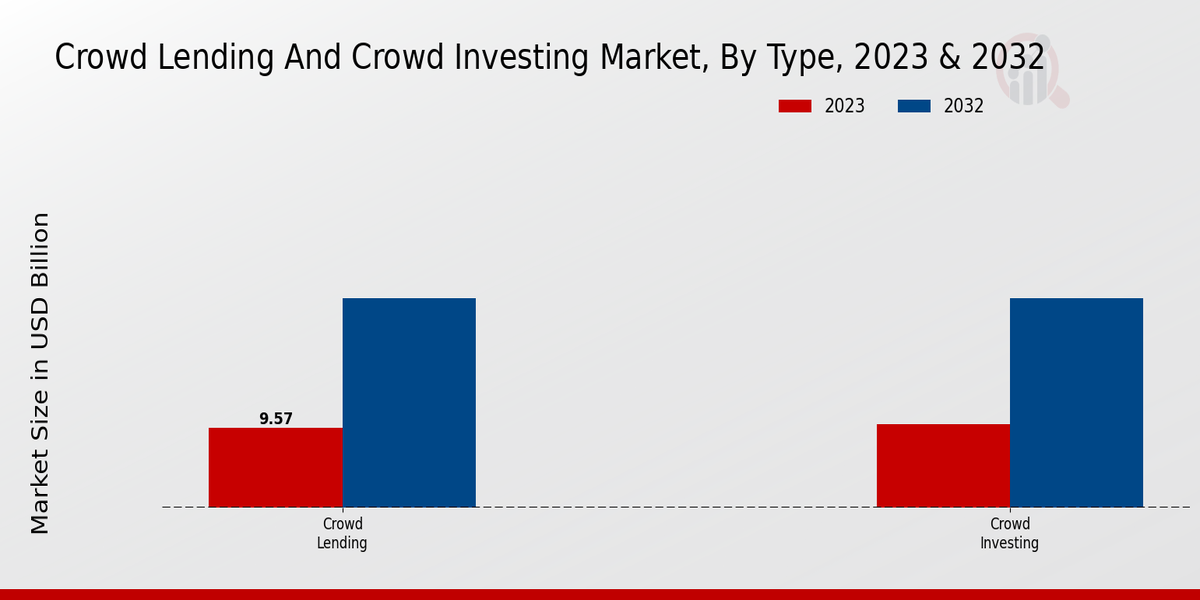

pEl mercado de Crowd Lending e Crowd Investing ha mostrado un crecimiento prometedor, con una valoración de 19,57 mil millones de dólares en 2023 y se proyecta que alcance los 50 mil millones de dólares para 2032. El mercado se clasifica en dos categorías principales: Crowd Lending y Crowd Investing, cada una de las cuales representa porciones significativas del mercado total. En 2023, el segmento de Crowd Lending asciende a 9,57 mil millones de dólares, mientras que Crowd Investing tiene una valoración de 10,0 mil millones de dólares. Este posicionamiento ilustra que Crowd Investing actualmente domina una parte importante del mercado, destacando su importancia en el ecosistema financiero. Para 2032, se espera que ambos segmentos crezcan sustancialmente: el Crowd Lending alcanzará los 25 mil millones de dólares y el Crowd Investing también alcanzará los 25 mil millones de dólares, lo que indica un crecimiento equilibrado entre los dos. buscar préstamos directos, lo que permite a individuos y pequeñas empresas conectarse con prestamistas que pueden ofrecer mejores tasas que los métodos de financiamiento tradicionales. Su atractivo radica en la accesibilidad y velocidad que ofrece, especialmente para aquellos que pueden tener opciones limitadas dentro de las estructuras bancarias convencionales. Dado que fomenta una relación directa entre prestamistas y prestatarios, este segmento capta una parte significativa de la financiación alternativa, aumentando así su dominio en el mercado. Por otro lado, el crowdfunding permite a las personas invertir en empresas y proyectos de nueva creación, a menudo con requisitos de capital más bajos. que las rutas de inversión tradicionales. El crecimiento en este segmento se puede atribuir a la tendencia actual de personas que desean apoyar iniciativas de base mientras buscan posibles retornos financieros. Este enfoque democratiza la propiedad accionaria, permitiendo que más personas participen en rondas de financiación en etapas iniciales, que antes eran exclusivas de los capitalistas de riesgo. La valoración igual de Crowd Lending y Crowd Investing para 2032 sugiere que cada área desarrollará un crecimiento sustancial del mercado, impulsado por la demanda de los usuarios y el cambio de comportamiento hacia soluciones de financiación alternativas.Como el Mercado de Crowd Lending y Crowd Investing continúa evolucionando, factores como una mayor digitalización, la promoción del espíritu empresarial y un mayor interés en las oportunidades de inversión entre los inversores minoristas impulsan este crecimiento. Además, la dinámica del mercado está influenciada por diversos marcos regulatorios, que podrían alentar o plantear desafíos al desarrollo. La capacidad de cada segmento para adaptarse a estas tendencias definirá su evolución y potencial en los próximos años. El futuro es prometedor, ya que ambos segmentos tienen distintos motores de crecimiento y, al mismo tiempo, presentan desafíos únicos, lo que garantiza que el mercado de crowdlending e crowdinvesting siga siendo una parte dinámica y crucial del panorama financiero. Fuente: Investigación primaria, Investigación secundaria, Base de datos MRFR y revisión de analistas

Fuente: Investigación primaria, Investigación secundaria, Base de datos MRFR y revisión de analistas Información sobre el tipo de plataforma de mercado de crowdlending e inversión colectiva lapso

El mercado de crowdlending e crowdinvesting, valorado en 19,57 mil millones de dólares en 2023, comprende varios tipos de plataformas que influyen significativamente en su dinámica y potencial de crecimiento. Cada tipo de plataforma desempeña un papel crucial a la hora de satisfacer las diversas preferencias de los inversores y requisitos de financiación de proyectos. Entre ellos, los préstamos y las inversiones basados en acciones han ganado un impulso considerable, ya que permiten a los patrocinadoresadquirir participaciones en proyectos, fomentando una base de inversores más comprometida. Las plataformas basadas en deuda siguen siendo prominentes al permitir a las empresas obtener préstamos directamente de individuos, proporcionando a menudo mayores rendimientos a través del pago de intereses.El crowdfunding basado en recompensas se destaca por su capacidad para atraer financiación a cambio de beneficios no financieros. beneficios, que a menudo se ven en proyectos creativos y nuevas empresas, lo que ayuda a generar un fuerte apoyo comunitario. El crowdfunding basado en donaciones atrae a contribuyentes filantrópicos que se centran en causas sociales, lo que demuestra su impacto significativo en la financiación de iniciativas benéficas. A medida que el mercado de Crowd Lending y Crowd Investing continúa expandiéndose, estos tipos de plataformas ofrecen oportunidades únicas y enfrentan desafíos que dan forma a las iniciativas de crecimiento del mercado, las tendencias y las estrategias de participación del consumidor.Perspectivas sobre el tipo de inversor del mercado de préstamos colectivos e inversión colectiva lapso

El mercado de crowdlending e crowdinvesting está preparado para un crecimiento significativo, lo que refleja un espectro diverso de tipos de inversores, incluidos inversores minoristas, inversores institucionales y personas de alto patrimonio. Con un valor de mercado estimado que alcanzará los 19.570 millones de dólares en 2023, el panorama indica un gran interés en diversos grupos demográficos de inversores. Los inversores minoristas desempeñan un papel crucial a la hora de impulsar la accesibilidad y la participación en el mercado a través de plataformas innovadoras que simplifican los procesos de inversión. Los inversores institucionales participan cada vez más, aprovechando las oportunidades que presenta este mercado en evolución para diversificar sus carteras y mejorar las estrategias de asignación de capital.Las personas de alto patrimonio neto también dominan este panorama, a menudo centrándose en oportunidades de inversión personalizadas que alinearse con sus objetivos financieros y su apetito por el riesgo. A medida que el mercado de crowdlending e crowdinvesting continúa evolucionando, estos tipos de inversores contribuirán significativamente al crecimiento del mercado, impulsado por tendencias como la digitalización, una mayor conciencia de los inversores y el apoyo regulatorio, al tiempo que enfrentarán desafíos como la competencia y la volatilidad del mercado. La combinación de estos segmentos presenta tanto oportunidades como desafíos, dando forma a la dinámica del mercado y allanando el camino para futuras innovaciones en la industria.Perspectivas de la industria del mercado de crowdlending e inversión colectiva

pEl mercado de crowdlending e crowdinvesting está experimentando un crecimiento sustancial, con una valoración esperada de 19,57 mil millones de dólares en 2023 y se proyecta que alcance los 50.0 mil millones de dólares para 2032. Esta industria se define por su sólida segmentación, que incluye áreas como Bienes raíces, empresas emergentes, empresas sociales y productos de consumo . Cada uno de estos segmentos contribuye significativamente a la dinámica general del mercado. El sector inmobiliario ha demostrado una popularidad cada vez mayor entre los inversores que buscan diversificación y rentabilidad sustancial. Mientras tanto, el sector de startups sigue siendo vibrante, atrayendo financiación de personas interesadas en apoyar la innovación empresarial y potencialmente obtener acceso temprano a empresas de alto crecimiento.Las empresas sociales están ganando terreno a medida que más inversores se inclinan hacia inversiones socialmente responsables. que prometen rentabilidad e impacto social positivo. Además, el segmento de Productos de Consumo continúa prosperando a medida que las plataformas ofrecen oportunidades para invertir en marcas y productos que resuenan con los intereses de los consumidores. El crecimiento del mercado está impulsado no sólo por la innovación en las plataformas digitales sino también por el cambio en el comportamiento de los consumidores hacia inversiones autodirigidas. La creciente adopción de préstamos colectivos e inversiones como medios alternativos de financiación también ha dado lugar a mejores estadísticas de mercado, que muestran una tendencia favorable en todos los segmentos de la industria.Perspectivas regionales del mercado de préstamos e inversiones colectivas

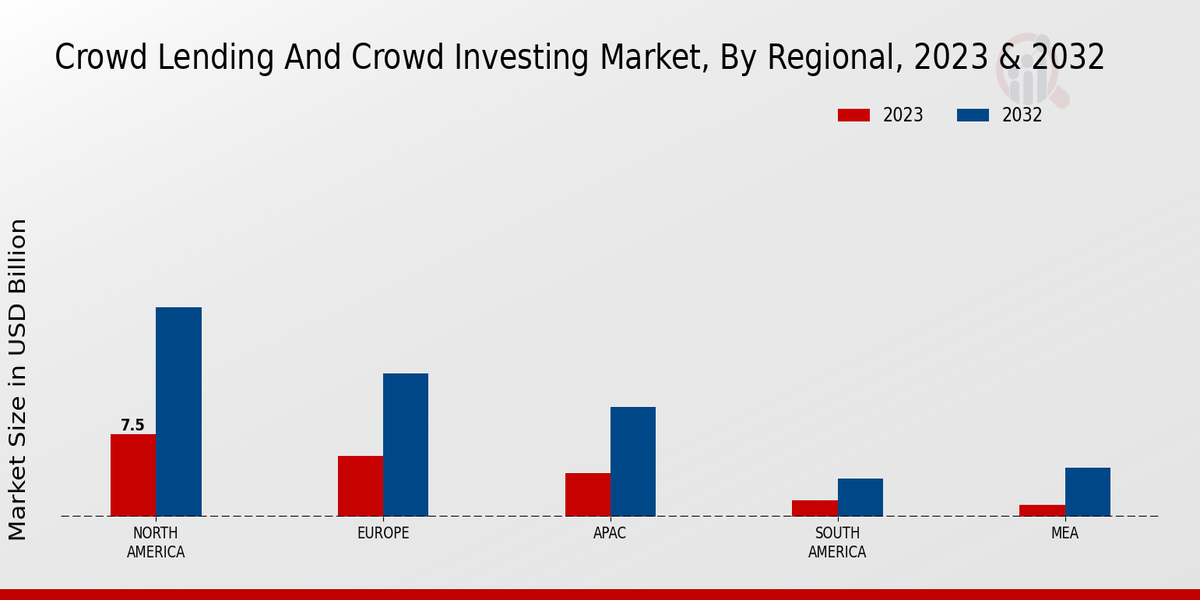

pEl mercado de crowdlending e crowdinvesting está estructurado regionalmente y muestra un desempeño variado en sus segmentos. En 2023, América del Norte lidera con una valoración de 7,5 mil millones de dólares, lo que refleja su participación mayoritaria en el mercado debido a la alta tasa de adopción de plataformas de crowdfunding. Europa le sigue de cerca con una valoración de 5.500 millones de dólares, impulsada por el apoyo regulatorio y una creciente conciencia de las opciones de financiación alternativas entre los inversores. La región de Asia y el Pacífico (APAC) tiene una valoración de 4.000 millones de dólares, lo que indica un importante potencial de crecimiento a medida que las economías emergentes adoptan cada vez más soluciones financieras digitales.Sudamérica, valorada en 1.500 millones de dólares, y Oriente Medio y África (MEA), con 1,07 mil millones de dólares, representan porciones más pequeñas pero notables del mercado; Ambas regiones están preparadas para el crecimiento a medida que mejoren sus infraestructuras financieras y ecosistemas de inversión. Las estadísticas integrales del mercado de Crowd Lending e Crowd Investing revelan que a medida que las regiones se adaptan a la transformación digital, abundan las oportunidades de expansión, aunque desafíos como los obstáculos regulatorios siguen siendo consideraciones importantes. Fuente: Investigación primaria, Investigación secundaria, Base de datos MRFR y revisión de analistas

Fuente: Investigación primaria, Investigación secundaria, Base de datos MRFR y revisión de analistasPréstamo colectivo e inversión colectiva Actores clave del mercado e información competitiva

pEl mercado de crowdlending e crowdinvesting ha surgido como un segmento transformador dentro del panorama financiero, aprovechando la tecnología para conectar inversores con proyectos que necesitan financiación. Este mercado se caracteriza por diversas plataformas que ofrecen propuestas de valor únicas, que permiten a individuos y empresas acceder a capital y al mismo tiempo permiten a los inversores diversificar sus carteras a través de mecanismos de financiación innovadores. Los conocimientos competitivos dentro de este campo revelan una interacción dinámica de varias partes interesadas, desde facilitadores de mercado hasta actores de nicho que se centran en industrias o regiones geográficas específicas. La evolución continua de las regulaciones, los avances tecnológicos y las preferencias de los consumidores están dando forma al panorama competitivo, generando desafíos y oportunidades para los participantes dentro de este espacio de mercado.El crowdfunding es un actor destacado en el crowdlending y el crowdlending. Investing Market, conocido por su capacidad para cerrar la brecha entre empresas emprendedoras e inversores potenciales. La fortaleza de Crowdfunder radica en su plataforma fácil de usar que agiliza el proceso de inversión, empoderando tanto a las startups como a los inversores. Esta plataforma se destaca por su enfoque en el crowdfunding de acciones, lo que permite a las empresas recaudar fondos de un gran grupo de inversores individuales. El respaldo de una sólida red de inversores mejora la visibilidad de las campañas de recaudación de fondos, aumentando así las probabilidades de éxito. Además, el fuerte énfasis de Crowdfunder en la diligencia debida y el cumplimiento establece aún más su credibilidad entre los usuarios, convirtiéndolo en una plataforma de referencia para quienes buscan financiar proyectos innovadores y al mismo tiempo exponer a los inversores a oportunidades interesantes en diversos sectores.Companisto se ha creado un nicho importante dentro del mercado de Crowd Lending y Crowd Investing al centrarse en proporcionar un ecosistema integral tanto para inversores como para emprendedores. Las fortalezas de esta plataforma radican en su compromiso con proyectos de calidad con procesos de investigación exhaustivos, lo que garantiza que a los usuarios se les presenten oportunidades de inversión de alto potencial.Companisto se diferencia por su fuerte énfasis en la participación comunitaria, lo que permite a los inversores participar con desarrolladores y startups. Este enfoque interactivo no sólo fomenta la confianza sino que también mejora la confianza de los inversores en los proyectos que deciden apoyar. La capacidad de la plataforma para proporcionar información detallada sobre el desempeño de los proyectos financiados ayuda a construir relaciones a largo plazo, lo que convierte a Companisto en un actor influyente en el sector del crowdfunding. Su enfoque estratégico en la sostenibilidad y el crecimiento a largo plazo se alinea bien con las tendencias actuales del mercado, lo que atrae a inversores con conciencia social interesados en apoyar empresas impactantes.Las empresas clave en el mercado de crowdlending e inversión colectiva incluyen

- Crowdfunder

- Companisto

- Indiegogo

- LendingClub

- WeFunder

- Fundable

- NextSeed

- SeedInvest

- EquityNet

- CircleUp

- Kickstarter

- VentureCrowd

- Patreon

- Crowdcube

- GoFundMe

Desarrollos de la industria del mercado de crowdlending e inversión colectiva

El mercado de crowdlending e crowdinvesting está experimentando actualmente una evolución significativa. Las noticias recientes destacan el aumento de las actividades de recaudación de fondos en plataformas como Indiegogo y GoFundMe, lo que refleja el creciente interés de los consumidores en vías de financiación alternativas. Empresas como Crowdfunder y WeFunder están viendo una mayor participación de los inversores, impulsada por la evolución de los marcos regulatorios que favorecen las iniciativas de crowdfunding. En particular, LendingClub ha informado de un crecimiento sustancial en su volumen de préstamos, impulsado por un aumento en los préstamos para pequeñas empresas. Mientras tanto, SeedInvest continúa ampliando su oferta de inversión, atrayendo a más inversores al crowdfunding de acciones. En cuanto a fusiones y adquisiciones, ha habido algunos movimientos, y plataformas como Crowdcube y VentureCrowd muestran una mayor colaboración con otras empresas de tecnología financiera. Esta tendencia de consolidación puede afectar la dinámica del mercado al aprovechar las sinergias, pero sigue siendo un punto de interés constante. Además, los informes indican un aumento general en las valoraciones de mercado en varias plataformas, lo que indica una fuerte demanda de soluciones de financiación colectiva a medida que las nuevas empresas recurren cada vez más a estas vías para obtener financiación de capital. En general, este panorama en evolución sugiere un futuro vibrante para el sector de inversión y préstamos colectivos.Perspectivas de segmentación del mercado de crowdlending e inversión colectiva

Perspectiva del tipo de mercado de crowdlending e inversión colectiva

- Préstamo colectivo

- Inversión colectiva

Perspectiva del tipo de plataforma de mercado de crowdlending e inversión colectiva /h4

- Basado en acciones

- Basado en deuda

- Basado en recompensas

- Basado en donaciones

Perspectiva del tipo de inversor del mercado de préstamos colectivos e inversión colectiva /h4

- Inversores minoristas

- Inversores institucionales

- Personas de alto patrimonio neto

Perspectivas de la industria del mercado de crowdlending e inversión colectiva

- Bienes raíces

- Empresas

- Empresas sociales

- Productos de consumo

Perspectiva regional del mercado de crowdlending e inversión colectiva

- América del Norte

- Europa

- América del Sur

- Asia Pacífico

- Medio Oriente y África

FAQs

What is the current valuation of the Crowd Lending and Crowd Investing Market as of 2024?

The overall market valuation was 24.1 USD Billion in 2024.

What is the projected market size for the Crowd Lending and Crowd Investing Market by 2035?

The projected valuation for 2035 is 75.82 USD Billion.

What is the expected CAGR for the Crowd Lending and Crowd Investing Market during the forecast period 2025 - 2035?

The expected CAGR for the market during the forecast period 2025 - 2035 is 10.98%.

Which companies are considered key players in the Crowd Lending and Crowd Investing Market?

Key players in the market include LendingClub, Funding Circle, Prosper, Kiva, Seedrs, Crowdcube, Upstart, Mintos, and Bondora.

How does the Crowd Lending segment compare to the Crowd Investing segment in terms of market size?

In 2024, Crowd Lending was valued at 10.0 USD Billion, while Crowd Investing was valued at 14.1 USD Billion.

What are the different platform types within the Crowd Lending and Crowd Investing Market?

The platform types include Equity-Based, Debt-Based, Reward-Based, and Donation-Based, with varying valuations.

What is the market size for retail investors in the Crowd Lending and Crowd Investing Market?

Retail investors accounted for a market size of 9.64 USD Billion in 2024.

What industries are most prominent in the Crowd Lending and Crowd Investing Market?

Prominent industries include Real Estate, Startups, Social Enterprises, and Consumer Products.

What is the market size for institutional investors in the Crowd Lending and Crowd Investing Market?

Institutional investors represented a market size of 8.0 USD Billion in 2024.

How does the market size for high net worth individuals compare to other investor types?

High net worth individuals had a market size of 6.46 USD Billion in 2024, which is lower than retail and institutional investors.

Complete el formulario a continuación para recibir una muestra gratuita de este informe

Customer Stories

“This is really good guys. Excellent work on a tight deadline. I will continue to use you going forward and recommend you to others. Nice job”

“Thanks. It’s been a pleasure working with you, please use me as reference with any other Intel employees.”

“Thanks for sending the report it gives us a good global view of the Betaïne market.”

“Thank you, this will be very helpful for OQS.”

“We found the report very insightful! we found your research firm very helpful. I'm sending this email to secure our future business.”

“I am very pleased with how market segments have been defined in a relevant way for my purposes (such as "Portable Freezers & refrigerators" and "last-mile"). In general the report is well structured. Thanks very much for your efforts.”

“I have been reading the first document or the study, ,the Global HVAC and FP market report 2021 till 2026. Must say, good info! I have not gone in depth at all parts, but got a good indication of the data inside!”

“We got the report in time, we really thank you for your support in this process. I also thank to all of your team as they did a great job.”