Überblick über den globalen Sensormarkt:

Die Sensormarktgröße wurde im Jahr 2023 auf 256,2 Milliarden US-Dollar geschätzt. Es wird erwartet, dass die Sensorindustrie von 250,2 Milliarden US-Dollar im Jahr 2024 auf 652,2 Milliarden US-Dollar im Jahr 2032 wachsen wird, was einer durchschnittlichen jährlichen Wachstumsrate (CAGR) von 17,30 % im Prognosezeitraum (2024–2032) entspricht. Der zunehmende Einsatz von Sensortechnologie in verschiedenen Anwendungen wie Kameras und medizinischen Geräten sowie technologische Fortschritte bei Gassensoren sind die wichtigsten Markttreiber für das Marktwachstum.

Quelle: Sekundärforschung, Primärforschung, MRFR-Datenbank und Analystenbewertung

Sensormarkttrends

-

Steigende Nachfrage nach intelligenten Sensoren in IoT-basierten Geräten, um das Marktwachstum anzukurbeln

Das IoT hat die Entwicklung von Sensoren auf eine ganz andere Ebene gehoben. Die IoT-Plattformen liefern mithilfe einer Vielzahl von Sensoren Intelligenz und Daten, sodass Geräte autonom funktionieren und das gesamte Ökosystem intelligenter wird. Durch die Integration einer Reihe von Sensoren und eines Kommunikationsnetzwerks tauschen Geräte Wissen aus und verbessern ihre Wirksamkeit und Funktionalität.

Darüber hinaus wird die zunehmende Sensorkompatibilität mit der Plattform Internet der Dinge (IoT) nach und nach zu einer Voraussetzung für die Erleichterung der Fernüberwachung und -steuerung. Die mit dem IoT verbundenen Geräte haben enorme Möglichkeiten für Sensoren in verschiedenen Anwendungen wie Industrie, Medizin, Unterhaltungselektronik, Automobil usw. eröffnet. Laut dem jährlichen Internetbericht von Cisco wird es bis 2023 voraussichtlich fast 30 Milliarden netzwerkgebundene Geräte und Verbindungen geben, gegenüber 18,4 Milliarden im Jahr 2018. Bis 2023 werden IoT-Geräte voraussichtlich 50 % (14,7 Milliarden) aller vernetzten Geräte ausmachen, gegenüber 33 % (6,1). Milliarden) im Jahr 2018. Ein solcher Anstieg an IoT-Geräten würde die CAGR des Sensormarktes weltweit in den letzten Jahren steigern.

Der Anstieg der Einführung von Navigations- und Navigationsgeräten nimmt jedoch zu. elektronische Kompasssysteme im Transportwesen und in der Industrie. Logistiksektoren ist ein weiterer Faktor, der das Umsatzwachstum im Sensormarkt antreibt. Diese Geräte sind über Satellitennavigationssysteme verbunden, um Logistik- und Logistikdienstleistungen zu verfolgen. Transportressourcen in Echtzeit. Diese Technologien werden auch in großem Umfang bei der Routenführung und Fahrzeugbestandsinformationen eingesetzt, was den Produktverbrauch weiter fördert.

Einblicke in das Sensormarktsegment:

Einblicke in Sensortypen

Die Sensormarktsegmentierung umfasst nach Typ Bildsensoren, Biosensoren, optische Sensoren, Bewegungssensoren, Drucksensoren, Temperatursensoren, Feuchtigkeitssensoren, Radarsensoren, Berührungssensoren, Näherungssensoren und Füllstandsensoren. Das Segment Bildsensoren hielt im Jahr 2021 den größten Anteil am Sensormarktumsatz. Dies ist in erster Linie auf die zunehmende Einführung von Technologien zur Verbesserung der Anti-Terror-Ausrüstung und zur Milderung von Sicherheitslücken zurückzuführen. Allerdings sind Feuchtigkeitssensoren im Prognosezeitraum die am schnellsten wachsende Kategorie, da diese Sensoren zunehmend für feuchtigkeitsempfindliche Anwendungen in Branchen wie dem Gesundheitswesen, der Lebensmittel- und Getränkeindustrie sowie der Textilindustrie eingesetzt werden.

Mai 2020:

Einblicke in Sensorkomponenten

Die Segmentierung des Sensormarktes, basierend auf Komponenten, umfasst Mikrocontroller, Transceiver, Verstärker sowie ADC DAC. Das Mikrocontroller-Segment dominierte den Markt im Jahr 2021 und dürfte im Prognosezeitraum 2022–2030 das am schnellsten wachsende Segment sein. Dies ist auf das zunehmende Bewusstsein für intelligentes Energiemanagement mit technologischen Fortschritten zurückzuführen. Transceiver sind jedoch aufgrund der wachsenden Nachfrage nach tragbaren Geräten wie intelligenten Lautsprechern und Kopfhörern die am schnellsten wachsende Kategorie, was sich positiv auf das Marktwachstum auswirkt.

Einblicke in die Sensortechnologie

Die Sensormarktdaten wurden durch chirurgische Eingriffe in MEMS, CMOS und NEMS aufgeteilt. Das CMOS-Segment dominierte den Markt im Jahr 2021 und wird im Prognosezeitraum 2022–2030 voraussichtlich das am schnellsten wachsende Segment sein. CMOS bietet einen geringen Stromverbrauch, eine geringe Größe, eine schnellere Bildrate, eine einfache Integration und geringere Herstellungskosten. Die Leistungsfähigkeit von Sensoren hat sich durch die Entwicklung der CMOS-Sensortechnologie weiterentwickelt. Allerdings ist MEMS aufgrund der zunehmenden Verwendung von Halbleiterbauelementen in Automobilen, Unterhaltungselektronik und Gesundheitstechnologien die am schnellsten wachsende Kategorie.

Oktober 2022:

Abbildung 1: Sensormarkt, nach Technologie, 2021 2030 (in Mio. USD)

Einblicke in Sensor Verticals

Basierend auf Branchen wurde die Sensorbranche in Unterhaltungselektronik, Automobilindustrie, industrielle IT und Industrie unterteilt. Telekommunikation, Gesundheitswesen, Luft- und Raumfahrt Verteidigung, Nahrung Getränke und Bau. Aufgrund der steigenden Nachfrage nach einem Sensor für verbesserte Fahrzeugsicherheitsfunktionen, Komfortfunktionen und Unterhaltungssysteme hielt Automotive im Jahr 2021 den größten Segmentanteil. Allerdings ist die Unterhaltungselektronik im Prognosezeitraum die am schnellsten wachsende Kategorie, da immer mehr Sensoren in Unterhaltungselektronikprodukten wie Kameras, Fernsehern, Waschmaschinen und Mikrowellenherden zum Einsatz kommen.

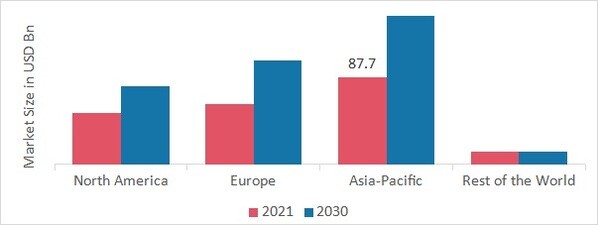

Regionale Sensoreinblicke

Nach Regionen bietet die Studie Markteinblicke in Nordamerika, Europa, den asiatisch-pazifischen Raum und den Rest der Welt. Der Sensormarkt im asiatisch-pazifischen Raum machte im Jahr 2021 87,69 Milliarden US-Dollar aus und wird im Untersuchungszeitraum voraussichtlich ein deutliches CAGR-Wachstum verzeichnen. Dies ist auf die gestiegene Nachfrage nach Sensoren in der Automobilindustrie zurückzuführen. Nach Angaben der International Organization of Motor Vehicle Manufacturers (OCIA) stieg beispielsweise die Gesamtproduktion von Automobilen in Indien auf 30 %, die Gesamtproduktion von Automobilen in China auf 3 %. Indonesiens gesamte Automobilproduktion (einschließlich Autos und Nutzfahrzeuge) stieg auf 63 %.

Darüber hinaus sind die wichtigsten im Marktbericht untersuchten Länder: die USA, Kanada, Deutschland, Frankreich, Großbritannien, Italien, Spanien, China, Japan, Indien, Australien, Südkorea und Brasilien.

Abbildung 2: SENSOR-MARKTANTEIL NACH REGIONEN 2021 (%)

Der europäische Sensormarkt hat aufgrund des Anstiegs beim Kauf von Kameramodulen und Smartphones den zweitgrößten Marktanteil. Es wird erwartet, dass dies zur Marktentwicklung im Prognosezeitraum beitragen wird. Darüber hinaus hatte der deutsche Sensormarkt den größten Marktanteil und der britische Sensormarkt war der am schnellsten wachsende Markt in der europäischen Region.

Es wird erwartet, dass der nordamerikanische Sensormarkt von 2022 bis 2030 mit der schnellsten jährlichen Wachstumsrate wachsen wird. Die technologische Entwicklung und die Einführungsrate innovativer Technologien haben die Beliebtheit fortschrittlicher Lösungen in der Region erhöht. Darüber hinaus zeigen die Automobil-, Unterhaltungselektronik- und Gesundheitsbranche eine überlegene Akzeptanz des Sensors und der Produkte in der Region. Darüber hinaus hatte der US-amerikanische Sensormarkt den größten Marktanteil und der kanadische Sensormarkt war der am schnellsten wachsende Markt in der Region Nordamerika.

Sensor-Schlüsselmarktteilnehmer Wettbewerbseinblicke

Große Marktteilnehmer geben viel Geld für Forschung und Entwicklung aus, um ihre Produktlinien zu erweitern, was dazu beitragen wird, dass der Sensormarkt noch stärker wächst. Marktteilnehmer ergreifen außerdem eine Reihe strategischer Initiativen, um ihre Präsenz weltweit auszubauen, mit wichtigen Marktentwicklungen wie der Einführung neuer Produkte, vertraglichen Vereinbarungen, Fusionen und Übernahmen, erhöhten Investitionen und der Zusammenarbeit mit anderen Organisationen. Wettbewerber in der Sensorbranche müssen kostengünstige Artikel anbieten, um sich in einem zunehmend wettbewerbsintensiven und wachsenden Marktumfeld zu behaupten und zu bestehen.

Eine der wichtigsten Geschäftsstrategien, die Hersteller in der Sensorbranche anwenden, um ihren Kunden zu helfen und den Marktsektor zu erweitern, ist die Fertigung vor Ort, um die Betriebskosten zu senken. Die wichtigsten Akteure auf dem Sensormarkt, wie Robert Bosch GmbH (Deutschland), ABB Group (Schweiz), STMicroelectronics NV (Schweiz) und andere, arbeiten daran, die Marktnachfrage durch Investitionen in Forschungs- und Entwicklungsaktivitäten zu erweitern.

Robert Bosch GmbH, allgemein bekannt als BOSCH, ist ein deutsches internationales Ingenieur- und Technologieunternehmen mit Hauptsitz in Gerlingen, Deutschland. Robert Bosch gründete das Unternehmen 1886 in Stuttgart. Die Kerngeschäftsfelder von Bosch verteilen sich auf die vier Geschäftsfelder Mobilität, Konsumgüter, Industrietechnik sowie Energie- und Gebäudetechnik. Im März 2021 kündigte Bosch Sensortec der Robert Bosch GmbH die Einführung des BME688-Sensors an, der Feuchtigkeits-, Gas-, Temperatur- und Luftdruckmessung mit künstlicher Intelligenz (KI) kombiniert. Der BME688 erkennt das Vorhandensein vieler Gase, einschließlich VOCs, Wasserstoff und Kohlenmonoxid, im Bereich von Teilen pro Milliarde (ppb).

Außerdem ist Renesas Electronics Corp ein in Japan ansässiges Unternehmen, das Halbleiterkomponenten und andere Produkte für den Einsatz in den Bereichen Automobil, Gesundheitswesen, Computerperipheriegeräte, Konnektivität, Haushaltsgeräte und industrielle Endmärkte herstellt und vertreibt. Im Juni 2022 gab die Renesas Electronic Corporation die Entwicklung von Sensorlösungen für IoT-Anwendungen bekannt. Renesas bringt zusätzlich zur neuen HS4XXX-Familie relativer Feuchtigkeits- und Temperatursensoren auch den ZSSC3281 Sensor Signal Conditioning (SSC) IC für hochpräzise Verstärkung, Digitalisierung und sensorspezifische Korrektur von Sensordaten auf den Markt.

Zu den wichtigsten Unternehmen auf dem Sensormarkt gehören

-

Robert Bosch GmbH (Deutschland)

-

ABB-Gruppe (Schweiz)

-

STMicroelectronics NV (Schweiz)

-

Honeywell International Inc. (USA)

-

Siemens AG (Deutschland)

-

Samsung Electronics Co. Ltd. (Südkorea)

-

Emerson Electric Co. (USA)

-

General Electric Company (USA)

-

OmniVision Technologies Inc. (USA)

-

International Sensor Technology (IST) (USA)

-

DENSO Corporation (Japan)

-

Delphi Technologies PLC (Irland)

-

Texas Instruments Incorporated (USA)

-

Alphasense (Großbritannien)

-

Ametek Inc. (USA)

-

OMRON Corporation (Japan)

-

Figaro Engineering Inc. (Japan), unter anderem

Entwicklungen in der Sensorindustrie

Im März 2024 veröffentlichte Honeywell International ein neues Sensorsystem, mit dessen Hilfe VR die Wartung von Industrieräumen im IoT vorhersagen kann. Verbesserte Konnektivität und Datenverarbeitungsausgänge ermöglichen die Überwachung der Ausrüstung, was zu geringeren Ausfallzeiten führt.

Im Februar 2024 brachte Bosch Sensortec seinen neuesten tragbaren Sensor auf den Markt, der sportliche und gesundheitsbezogene Übungen ermöglicht. Dieses Gerät mit extrem geringem Stromverbrauch verfügt über Bewegungsverfolgung und Biometrie, die im wahrsten Sinne des Wortes den anspruchsvollen Anforderungen intelligenter Wearables entsprechen.

Im Januar 2024 brachte TE Connectivity eine neue Serie von Kfz-Hochtemperatursensoren auf den Markt, die für den Elektro- und Hybrid-Automobilmarkt konzipiert sind. Diese Sensoren sollen die Sicherheit und Funktionalität von Elektro- und Hybridfahrzeugen gewährleisten, indem sie Motoren und Batteriesysteme überwachen.

Im Dezember 2023 stellte Texas Instruments neue Sensoren vor, die genaue Druckmessungen für ein breites Spektrum von Anwendungen im Medizingerätesegment liefern sollen. Solche Produkte sollen die Effizienz anderer medizinischer Diagnosegeräte wie Infusionspumpen und Beatmungsgeräte steigern.

Im Oktober 2023 stellte die Sensirion AG den kompakten Gassensor vor. Ihr Hauptziel waren Arbeitssicherheit und HVAC-Systeme. Das Gerät zeigt eine hervorragende Leistung bei der Erkennung giftiger Gase und erfüllt die weltweit immer strengeren Sicherheitsstandards.

Im September 2023 arbeitete Amphenol Advanced Sensors mit einem führenden Hersteller von Elektrofahrzeugen zusammen, um spezielle Wärmesensoren zu entwickeln. Diese Sensoren sollen die Batterie-Wärmemanagementsysteme und den Trend zum Einbau von Sensoren in Elektrofahrzeuge verbessern.

Im August 2023 stellte Infineon Technologies einen Radarsensor speziell für autonome Fahranwendungen vor. Dieser Sensor verbessert die Objekterkennung und das Situationsbewusstsein, die für die Verbesserung der Sicherheit autonomer Fahrzeuge von entscheidender Bedeutung sind.

Im Juli 2023 fügte die Omron Corporation ihrem Portfolio an Gesundheitssensoren einen bioelektrischen Impedanzsensor hinzu, der eine Analyse der Körperzusammensetzung durchführt. Das Produkt ist auf die Segmente Fitness- und persönliche Gesundheitsgeräte ausgerichtet.

Sensormarktsegmentierung:

Sensortyp-Ausblick

-

Bildsensoren

-

Biosensoren

-

Optische Sensoren

-

Bewegungssensoren

-

Drucksensoren

-

Temperatursensoren

-

Feuchtigkeitssensoren. Radarsensoren

-

Berührungssensoren

-

Näherungssensoren

-

Füllstandssensoren

Ausblick auf Sensorkomponenten

-

Mikrocontroller

-

Transceiver

-

Verstärker

-

ADC DAC

Ausblick auf die Sensortechnologie

-

MEMS

-

CMOS

-

NEMS

Sensor Verticals-Ausblick

-

Unterhaltungselektronik

-

Automobil

-

Industrielle IT Telekommunikation

-

Gesundheitswesen

-

Luft- und Raumfahrt Verteidigung

-

Essen Getränke

-

Bau

Sensor-Regionalausblick

-

Nordamerika

- USA

- Kanada

-

Europa

- Deutschland

- Frankreich

- Großbritannien

- Italien

- Spanien

- Restliches Europa

-

Asien-Pazifik

-

China

-

Japan

-

Indien

-

Australien

-

Südkorea

-

Australien

-

Restlicher Asien-Pazifik-Raum

-

-

Rest der Welt

-

Naher Osten

-

Afrika

-

Lateinamerika

-

FAQs

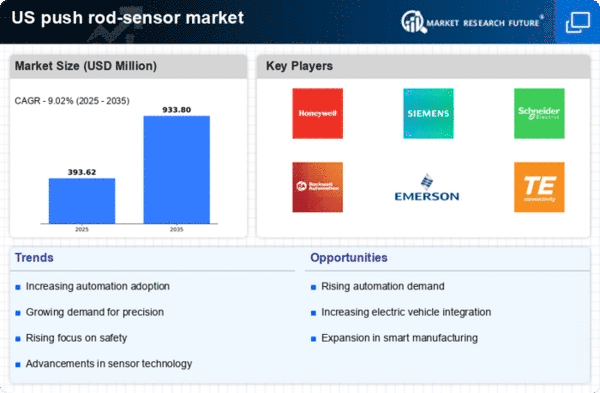

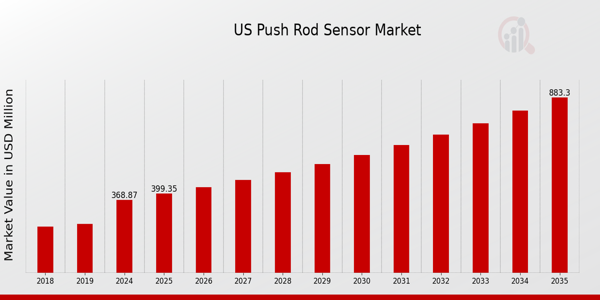

What is the expected market size of the US Push Rod Sensor Market in 2024?

The US Push Rod Sensor Market is expected to be valued at 368.87 million USD in 2024.

What will be the market size of the US Push Rod Sensor Market by 2035?

By 2035, the US Push Rod Sensor Market is projected to reach a valuation of 883.29 million USD.

What is the expected CAGR for the US Push Rod Sensor Market from 2025 to 2035?

The expected compound annual growth rate for the US Push Rod Sensor Market from 2025 to 2035 is 8.262%.

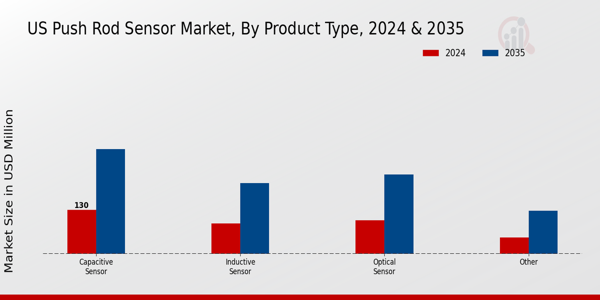

Which product type holds the largest market share in 2024?

In 2024, the capacitive sensor is anticipated to hold the largest market share valued at 130 million USD.

What are the expected values for optical sensors in the market by 2035?

Optical sensors in the US Push Rod Sensor Market are expected to be valued at 235 million USD by 2035.

Who are the major players in the US Push Rod Sensor Market?

Major players in the US Push Rod Sensor Market include BorgWarner, Aptiv, Delphi Technologies, and Robert Bosch GmbH.

What is the projected value of inductive sensors by 2035?

The projected value for inductive sensors in the US Push Rod Sensor Market is 210 million USD by 2035.

What challenges are currently faced by the US Push Rod Sensor Market?

Challenges in the US Push Rod Sensor Market include technological advancements and competition among major players.

What is the focus of growth opportunities in the US Push Rod Sensor Market?

Growth opportunities in the US Push Rod Sensor Market focus on expanding applications in the automotive sector.

How is the market for capacitive sensors expected to grow by 2035?

The market for capacitive sensors is forecasted to grow to 310 million USD by 2035.

Bitte füllen Sie das folgende Formular aus, um ein kostenloses Muster dieses Berichts zu erhalten

Customer Stories

“This is really good guys. Excellent work on a tight deadline. I will continue to use you going forward and recommend you to others. Nice job”

“Thanks. It’s been a pleasure working with you, please use me as reference with any other Intel employees.”

“Thanks for sending the report it gives us a good global view of the Betaïne market.”

“Thank you, this will be very helpful for OQS.”

“We found the report very insightful! we found your research firm very helpful. I'm sending this email to secure our future business.”

“I am very pleased with how market segments have been defined in a relevant way for my purposes (such as "Portable Freezers & refrigerators" and "last-mile"). In general the report is well structured. Thanks very much for your efforts.”

“I have been reading the first document or the study, ,the Global HVAC and FP market report 2021 till 2026. Must say, good info! I have not gone in depth at all parts, but got a good indication of the data inside!”

“We got the report in time, we really thank you for your support in this process. I also thank to all of your team as they did a great job.”