Resumen del mercado de soluciones bancarias básicas

pEl tamaño del mercado de soluciones bancarias básicas se valoró en USD 18 642,43 millones en 2024. Se proyecta que el mercado de soluciones bancarias básicas crezca de USD 21 349,35 millones en 2025 a USD 72 331,10 millones en 2034, con una tasa de crecimiento anual compuesta (CAGR) del 14,5 % durante el período de pronóstico (2025-2034). La creciente demanda de una mejor experiencia del cliente y la creciente necesidad de gestionar las operaciones bancarias desde un servidor centralizado son los principales impulsores del crecimiento del mercado.FIGURA 1: MERCADO DE SOLUCIONES BANCARIAS BÁSICAS 2018-2030

Fuente: Investigación secundaria, investigación primaria, base de datos MRFR y revisión de analistas

Análisis de la COVID-19

pEn respuesta a la pandemia de COVID-19, la Organización Mundial de la Salud (OMS) recomendó medidas preventivas para reducir el contacto cercano entre las interacciones humanas y las reuniones públicas. Posteriormente, la pandemia obligó al sector bancario a recurrir a la banca en línea para atender a los clientes de forma remota con medidas de seguridad. La pandemia de COVID-19 impulsó la adopción de soluciones de core bancario para gestionar eficientemente los procesos bancarios durante la pandemia. Durante la pandemia, las soluciones basadas en la nube experimentaron un pico de demanda. La pandemia de COVID-19 generó una nueva urgencia por estas soluciones. Con la continua disrupción bancaria, la arquitectura tradicional de core bancario no fue suficiente para ofrecer nuevos productos y servicios al ritmo requerido. En el mundo pospandémico, la mentalidad del cliente también ha cambiado y ya ha adoptado el mundo digital como una forma más conveniente de realizar sus operaciones bancarias. Estas tendencias continúan y se espera que generen una demanda significativa de soluciones de core bancario basadas en la nube durante el período proyectado. Los proveedores de soluciones de core bancario también están integrando nuevas tecnologías para aprovechar la oportunidad generada tras la pandemia.Tendencias del Mercado de Soluciones de Core Bancario

h4Adopción de Tecnologías Avanzadas como la Nube, la Inteligencia Artificial (IA) y la Analítica pMuchos bancos han acelerado la transformación digital ofreciendo una mejor experiencia al cliente y ampliando su oferta de productos y servicios para cumplir con el cambiante panorama regulatorio. Sin embargo, los bancos buscan soluciones de core bancario con menores costos de infraestructura. La adopción del modelo en la nube (Software como Servicio) beneficia a los bancos de diversas maneras y la tendencia continúa. El ahorro en infraestructura gracias a la flexibilidad de precios, la expansión y la agilidad bajo demanda, así como la seguridad y la disponibilidad, son los principales factores que impulsan la adopción de soluciones de core bancario en la nube. La tecnología y el análisis de Inteligencia Artificial (IA) también están ganando terreno en el sector bancario. Durante la última década, la cantidad de datos estructurados y no estructurados disponibles para los bancos se ha disparado. Con los avances en computación en la nube y aprendizaje automático, la inteligencia artificial está transformando las perspectivas de la banca y las instituciones financieras. Con el historial de datos recopilado mediante Inteligencia Artificial, los bancos centrales podrán tomar decisiones más informadas sobre diversas funciones, como las operaciones administrativas, la experiencia del cliente, el marketing y la gestión de productos.Información sobre el segmento de mercado de soluciones bancarias centrales

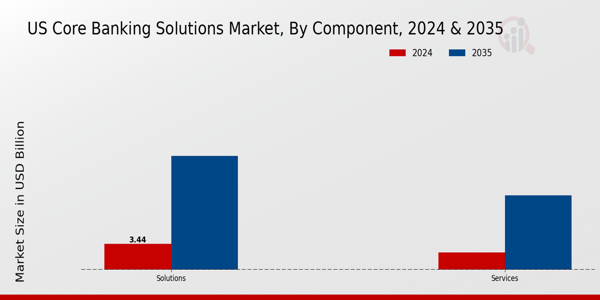

h3Información sobre los componentes de las soluciones bancarias centrales pSegmentación del mercado de soluciones bancarias centrales por componente, solución y servicios. Por solución, el mercado de soluciones bancarias centrales se ha categorizado en depósitos, préstamos, soluciones para clientes empresariales, procesamiento de cuentas y otros. El segmento de soluciones representó la mayor cuota de mercado, ya que estas soluciones permiten la interconectividad entre sucursales de la misma institución financiera y el mismo banco, y facilitan la gestión del procesamiento de préstamos, depósitos y créditos. Estas soluciones se integran con un sistema administrativo que procesa eficientemente diversas transacciones bancarias en las múltiples sucursales de un banco.Enero de 2023, Tata Consultancy Services anunció que CTBC Bank, Taiwán, eligió TCS BaNCS™ para Banca y Gestión Patrimonial para transformar digitalmente su empresa e impulsar el crecimiento futuro.

FIGURA 2: TAMAÑO DEL MERCADO DE BANCA CENTRAL POR COMPONENTE 2021 VS 2030 (USD Millones)

p

Fuente: Investigación secundaria, Investigación primaria, Base de datos MRFR y Analista Análisis

Perspectivas de la implementación del core bancario

pSegún la implementación, el mercado de soluciones de core bancario se segmenta en local y en la nube. El segmento local dominó el mercado en 2022 y representó XX partes de los ingresos. Al desarrollar un sistema local, las empresas asumen la plena responsabilidad de la integración y de cualquier problema de TI y seguridad. Las empresas con plataformas heredadas suelen colaborar con profesionales de TI para el proceso de recuperación de datos y para reducir las preocupaciones de seguridad y los costos operativos.Perspectivas del usuario final de la solución de core bancario

pSegún el usuario final, el mercado se ha segmentado en bancos e instituciones financieras. El segmento bancario dominó el mercado de core bancario en 2022. Las enormes mejoras en las tecnologías de la información y la expansión de la red de internet son responsables del auge de este segmento. Estas tecnologías ayudan a los bancos a minimizar la mano de obra y mejorar la eficiencia operativa. Varias sucursales bancarias tienen instalado el software bancario principal y están conectadas entre sí mediante redes informáticas basadas en conexiones satelitales, telefónicas e internet. Se prevé que los bancos utilicen soluciones de core bancario debido a sus ventajas, como mayor eficiencia y accesibilidad, reducción de gastos adicionales y mayor flexibilidad del sistema en el mercado.Enero de 2023, Tata Consultancy Services anunció que CTBC Bank, Taiwán, eligió TCS BaNCS™ para Banca y Gestión Patrimonial para transformar digitalmente su empresa e impulsar su crecimiento futuro.

Mayo de 2022, Temenos amplió su colaboración para implementar sus soluciones de incorporación y originación en AWS. Esta colaboración tecnológica busca permitir que todos los bancos minoristas y comerciales, tanto los tradicionales como los emergentes, ofrezcan soluciones digitales de incorporación y originación con mayor rendimiento, escalabilidad y seguridad. Esto brindará a los bancos mayor agilidad, a la vez que reducirá el tiempo de comercialización y mejorará la rentabilidad. Las dos compañías lanzarán al mercado soluciones para banca minorista, empresarial, corporativa y privada, y gestión patrimonial.

Análisis Regional de Soluciones de Core Bancario

pPor región, el estudio segmenta el mercado en Norteamérica, Europa, Asia-Pacífico, Oriente Medio y África, y Sudamérica. Se prevé que Norteamérica ocupe la mayor cuota de mercado en 2021. Estados Unidos es el mayor mercado de soluciones de core bancario. El país ha atraído a inversores internacionales gracias a su mayor número de instituciones financieras. El mercado norteamericano está fuertemente dominado por actores locales, lo que genera importantes barreras de entrada. Sin embargo, ante el enorme crecimiento de la región, los inversores extranjeros se muestran cada vez más inclinados a entrar en el mercado estadounidense. Asimismo, las soluciones de core bancario se han implementado ampliamente entre bancos medianos y grandes con activos que superan los mil millones de dólares.Asimismo, la proliferación de proveedores que prestan servicios a un gran número de bancos está impulsando el crecimiento del mercado de Soluciones de Core Bancario en Norteamérica. Por ejemplo, Technisys ofrece el software bancario Cyberbank Core, que está diseñado para minimizar los costos operativos y tecnológicos al tiempo que aumenta las ganancias y la satisfacción del cliente. Además, la industria bancaria del país se está digitalizando cada vez más y se proyecta que para 2022, los bancos estadounidenses probablemente invertirán fuertemente en tecnología para la banca.

FIGURA 3: TAMAÑO DEL MERCADO DE SOLUCIONES DE BANCA CENTRAL POR REGIÓN 2021 VS 2030 (USD mil millones)

pFuente: Investigación secundaria, investigación primaria, base de datos MRFR y revisión de analistas

Participantes clave del mercado de soluciones de banca central y Perspectivas Competitivas

pEl mercado se caracteriza por una fuerte competencia de empresas reconocidas en este sector y está moderadamente fragmentado. Algunas de las estrategias importantes utilizadas por los principales competidores para asegurar su permanencia a largo plazo en el mercado incluyen empresas conjuntas, acuerdos de asociación, fusiones y adquisiciones, desarrollo de productos, expansiones regionales y un mayor enfoque en I+D.Los proveedores de soluciones de core bancario se centran en crear productos financieros listos para usar y con una ventaja competitiva. Los proveedores se esfuerzan por aprovechar las opiniones de los clientes para mejorar la funcionalidad de sus soluciones financieras y plataformas digitales. Los proveedores ofrecen soluciones basadas en el enfoque profesional de los clientes para bancos y otras instituciones financieras preocupadas por las limitaciones de sus plataformas de arquitectura central. Algunos de los actores destacados que operan en el mercado de software de core bancario son:

Las empresas clave en el mercado de soluciones de core bancario incluyen:

ul-

JAYAM SOLUTIONS PRIVATE LIMITED

-

Capgemini SE

-

Fiserv, Inc.

-

Infosys Ltd

-

Tata Consultancy Services Limited

-

Oracle Financial Services Software Ltd

-

Temenos AG

-

Fidelity National Information Services Inc.

Febrero de 2023, Arvest Bank desarrolló su primera propuesta basada en tecnología de core bancario nativa en la nube. Esta solución facilita la autogestión de préstamos comerciales por parte de empleados y clientes.

Noviembre de 2022, Invest Bank, un importante banco comercial de los EAU, inició una colaboración con NdcTech para optimizar su aplicación de core bancario con la ayuda de Tenemos AG. El banco instalaría la solución completa de banca minorista y mayorista en la nube bancaria de Tenemos para iniciar el proceso de transformación digital e implementar un modelo SaaS para sus operaciones bancarias.

Marzo de 2022, AVZ lanzó una plataforma de core bancario minorista que ofrecía la rápida apertura de una cuenta bancaria, tasas atractivas y flexibilidad. La empresa pudo ofrecer otros servicios financieros, lo que facilitó el crecimiento del negocio, ya que se adoptó rápidamente.

Febrero de 2022 La empresa de software bancario central Finxact, que ofrece tecnología en la nube y herramientas de desarrollo abiertas para actualizaciones de TI más rápidas y es muy apreciada por los inversores en tecnología bancaria, acordó vender una participación a Finiserv por 650 millones de dólares.

Noviembre de 2021 Infosys Finacle, parte de EdgeVerve Systems, una subsidiaria de propiedad absoluta de Infosys e IBM, anunció que Finacle Digital Banking Solution Suite estará disponible en Red Hat OpenShift e IBM Cloud para servicios financieros. Esta colaboración ayudará a los bancos a escalar la transformación empresarial, volverse más ágiles e impulsar su crecimiento con una cartera de productos y servicios bajo demanda.Septiembre de 2021 La última oferta de SAP SE (SAP) y la empresa de reciente creación Dediq GmbH, SAP Fioneer, ha comenzado a estar disponible para el sector de servicios financieros (FSI). El inversor emprendedor Dediq GmBH se concentra en empresas de tecnología de la información y digitales.Abril de 2021 Dediq GmbH, SAP SE y STRATEGIC PARTNERSHIPS, que se especializan en grandes clientes y el sector de servicios financieros, se unieron en una asociación. Además, ambas empresas tienen como objetivo hacer crecer la oferta de servicios financieros de SAP con inversiones considerables en soluciones novedosas. Esta colaboración estimulará la creatividad en soluciones básicas de seguros, seguros de vida y finanzas, dirigidas especialmente al sector financiero.

Segmentación del mercado de soluciones bancarias básicas

h3Perspectiva de los componentes de las soluciones bancarias básicas ul-

Soluciones

-

Procesamiento de cuentas

-

Depósitos

-

Préstamos

-

Solución para clientes empresariales

-

Otros

-

-

Servicios

-

Profesionales Servicios

-

Servicios Gestionados

-

-

Local

-

Nube

-

PYMES

-

Grandes Empresas

-

Bancos

-

Instituciones financieras

-

Norteamérica

- EE. UU.

- Canadá

- México

-

Europa

- Alemania

- Francia

- Reino Unido

- Resto de Europa

-

Asia-Pacífico

- China

- Japón

- India

- Resto de Asia-Pacífico

-

Oriente Medio y África África

-

América del Sur

FAQs

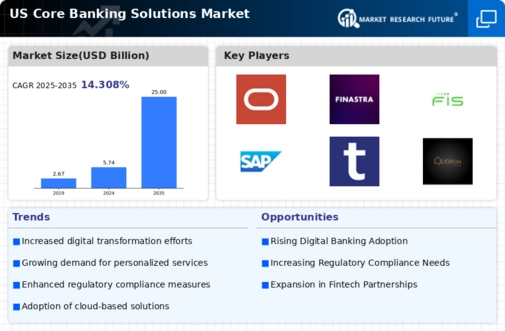

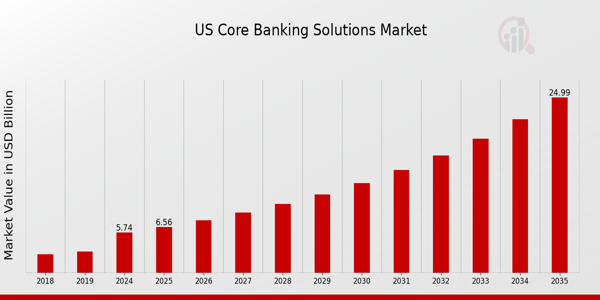

What is the expected market size of the US Core Banking Solutions Market in 2024?

The US Core Banking Solutions Market is expected to be valued at 5.74 billion USD in 2024.

What is the projected market size for the US Core Banking Solutions Market by 2035?

By 2035, the US Core Banking Solutions Market is expected to reach a value of 24.99 billion USD.

What is the expected CAGR for the US Core Banking Solutions Market from 2025 to 2035?

The expected CAGR for the US Core Banking Solutions Market from 2025 to 2035 is 14.308%.

What will be the market value for Core Banking Solutions in terms of Services by 2035?

The market value for Core Banking Solutions Services is projected to be 9.86 billion USD by 2035.

Who are the key players in the US Core Banking Solutions Market?

Major players include Oracle, Finastra, FIS, and Temenos among others.

What is the projected market value for Core Banking Solutions in terms of Solutions by 2024?

The market value for Core Banking Solutions Solutions is expected to be 3.44 billion USD in 2024.

What are some emerging trends in the US Core Banking Solutions Market?

Emerging trends include increased digitalization and the adoption of AI technologies in banking solutions.

How do the Core Banking Solutions impact the overall efficiency of banks?

Core Banking Solutions enhance the efficiency of banks by streamlining operations and improving customer service.

What challenges are faced by the US Core Banking Solutions Market?

Challenges include maintaining cybersecurity and adapting to regulatory changes in the banking sector.

What region is expected to dominate the US Core Banking Solutions Market?

The US region is expected to dominate the Core Banking Solutions Market due to the presence of leading financial institutions.

Complete el formulario a continuación para recibir una muestra gratuita de este informe

Customer Stories

“This is really good guys. Excellent work on a tight deadline. I will continue to use you going forward and recommend you to others. Nice job”

“Thanks. It’s been a pleasure working with you, please use me as reference with any other Intel employees.”

“Thanks for sending the report it gives us a good global view of the Betaïne market.”

“Thank you, this will be very helpful for OQS.”

“We found the report very insightful! we found your research firm very helpful. I'm sending this email to secure our future business.”

“I am very pleased with how market segments have been defined in a relevant way for my purposes (such as "Portable Freezers & refrigerators" and "last-mile"). In general the report is well structured. Thanks very much for your efforts.”

“I have been reading the first document or the study, ,the Global HVAC and FP market report 2021 till 2026. Must say, good info! I have not gone in depth at all parts, but got a good indication of the data inside!”

“We got the report in time, we really thank you for your support in this process. I also thank to all of your team as they did a great job.”